中国工具行业景气指数(CHPI)公报---2021年第一季度

来源:国际锁具安防门业产品博览会,安防展,CILS,国际展会 发布日期:2021-07-30 浏览次数:871

2021年一季度工具行业景气度较高

——2021年一季度中国工具行业景气指数(CHPI)公报

第一期中国工具行业景气指数(CHPI)于2021年5月启动。参与本期调查的企业,制造商(OEM为主)占比56.7%,制造商(自主品牌为主)占比36.7%,经销商/代理商占比6.7%;2020年营业收入规模为2000万元以下企业占比13.3%,2000万-1亿元的企业占比23.3%, 1-5亿元的企业占比53.3%,5-10亿元的企业占比6.7%,10-30亿元的企业占比3.3%。

01

景气度较高,信心处于“绿灯区”

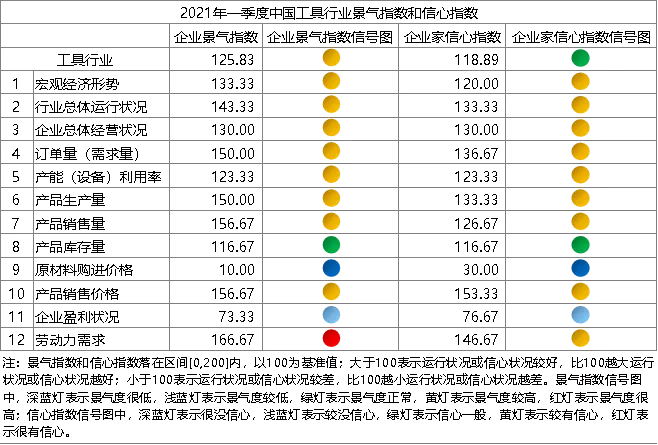

企业景气指数调查显示,2021年一季度,工具行业的企业景气指数为125.83,处于景气运行较好的“黄灯区”;企业家信心指数调查显示,企业家对2021年二季度的预期信心相较一季度的景气度有所下滑,信心指数为118.89,与一季度的景气指数相比下降了6.94个百分点,但仍处于正常的“绿灯区”。

从景气指数构成指标来看,劳动力需求指标处于“红灯区”,本季度企业对劳动力需求相比上一季度显著上升;宏观经济形势、行业总体运行状况、企业总体经营状况、订单量( 需求量)、产能(设备)利用率、产品生产量、产品销售量、产品销售价格等八项指标处于“黄灯区”;产品库存量指标处于“绿灯区”;企业盈利状况指标处于在景气指数较低的“浅蓝灯区”;原材料购进价格指标景气指数仅为10.00,处于“深蓝灯区”。就总体看,工具生产企业在今年一季度总体运营状况较好,但上游原材料涨价对企业的生产经营和盈利情况影响深刻。

从信心指数构成指标来看,企业家对宏观经济形势、行业总体运行状况、企业总体经营状况、订单量(需求量)、产能(设备)利用率、产品生产量、产品销售量、产品销售价格、劳动力需求等九项指标较有信心,指数处于“黄灯区”;产品库存量指标处于“绿灯区”;企业家对下一季度的企业盈利状况信心仍比较低,指数处于“浅蓝灯区”;对于原材料购进价格,绝大多数企业家认为价格仍将继续上升,指数继续处于“深蓝灯区”。

02

企业营收增长,外贸回暖明显

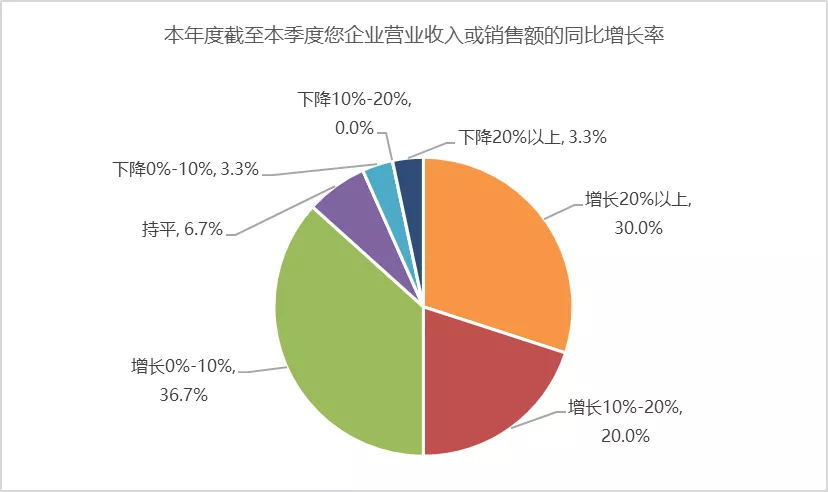

在一季度的调查中,企业的经营状况普遍呈现高涨态势,营业收入相比去年同期实现正增长的企业占比达到了86.7%,这主要是由于2020年一季度全行业的生产和经营均处于低位。其中,营收增长20%以上的企业占比30.0%,增长10%-20%的企业占比20.0%,增长0%-10%的企业36.7%。此外,营收下降幅度在20%以上的企业也有3.3%。

03

经济运行良好,居民收入和消费恢复增长,新房投资和销售两旺

一季度,经济持续稳定恢复,开局良好。国内生产总值249310亿元,按可比价格计算,同比增长18.3%;比2019年一季度增长10.3%,两年平均增长5.0%。

社会消费品零售总额105221亿元,同比增长33.9%,两年平均增长4.2%;全国实物商品网上零售额23067亿元,同比增长25.8%,两年平均增长15.4%,占社会消费品零售总额的比重为21.9%。

全国居民人均可支配收入9730元,扣除价格因素同比实际增长13.7%,两年平均增长4.5%。其中,城镇居民人均可支配收入13120元,同比实际增长12.3%;农村居民人均可支配收入5398元,同比实际增长16.3%。

全国居民人均消费支出5978元,名义增长17.6%,扣除价格因素,实际增长17.6%。与2019年一季度相比,两年平均名义增长3.9%,实际增长1.4%。从增长趋势看,一季度居民消费已经扭转上年同期以来连续四个季度下降的局面,呈现恢复性增长态势。

全国房地产开发投资27576亿元,同比增长25.6%,比2019年一季度增长15.9%,两年平均增长7.6%。其中,住宅投资20624亿元,增长28.8%。商品房销售面积36007万平方米,同比增长63.8%,比2019年一季度增长20.7%,两年平均增长9.9%。其中,住宅销售面积增长68.1%,办公楼销售面积增长34.4%,商业营业用房销售面积增长24.9%。从区域来看,东部地区商品房销售面积15347万平方米、同比增长74.3%,中部地区销售面积9639万平方米、同比增长68.9%,西部地区销售面积10039万平方米、同比增长47.1%。

二手房方面,来自贝壳研究院的报告显示,2021年一季度重点18城的链家二手住宅实际成交量较去年4季度增长14%,约是去年同期的2.6倍(受疫情影响2020年一季度基数较低),是2017年以来单季度成交最高点。分城市看,一季度上海二手房成交量环比微降、北京成交量环比增长20%,而核心二线城市则是热度高企,如合肥一季度成交量环比增长约60%,成都、武汉环比增幅在30%左右,西安环比增长10%。对于后市,综合考虑中央及地方近期调控政策密集、严查经营贷、银行利率持续上升等,预计市场在二季度将回调,或将出现拐点。

2021年前三个月,PPI(工业生产者出厂价格指数)同比分别上涨0.3%、1.7%和4.4%。1-3月平均来看,工业生产者出厂价格比去年同期上涨2.1%,工业生产者购进价格上涨2.8%。工业生产者出厂价格中,生产资料价格上涨2.8%,生活资料价格下降0.1%。工业生产者购进价格中,黑色金属材料类价格上涨12.0%,有色金属材料及电线类价格上涨11.9%,化工原料类价格上涨2.0%,燃料动力类价格下降1.1%。从主要行业出厂价格看,黑色金属矿采选业同比上涨28.8%,有色金属矿采选业同比上涨10.9%。

04

放眼长远,品牌建设任重道远

原材料价格上涨带来超乎想象的成本激增,连锁效应已在多个细分行业显现,以铜、铝、钢材等为基础原材料的行业,受波及程度深刻。放眼长远,外贸壁垒有加强的趋势,加上中国劳动力成本不断上升,全球制造业在逐渐地向越南、老挝等东南亚国家转移,这将对我国包括五金工具在内的出口产业造成较大的威胁。而且以OEM业务为主,必然会导致利润率不高,也难以打开自己的销售渠道,打造具有国际影响力的中国品牌,是提升我国产业竞争力和综合国力的必然举措。

特别鸣谢:

北京唯佳长信工具有限公司、杭州临安太阳工具有限公司、杭州临安制钳有限公司、河北中泊防爆工具集团股份有限公司、河北中泊防爆工具集团股份有限公司、建德市远丰工具有限公司、江苏宏宝工具有限公司、江苏金鹿集团有限公司、莱州鸿源台钳制造有限公司、宁波大叶园林工业股份有限公司、宁波巨丰工具实业有限公司、宁波美琪工具有限公司、宁波市杰杰工具有限公司、宁波新达量具有限公司、宁波长城精工实业有限公司、全工工具股份有限公司、山东黑旋风锯业有限公司、上海赣春事业有限公司、上海巾帼机电设备有限公司、威海力钰实业有限公司、文登威力工具集团、山东金釜工具股份有限公司、徐州金虎工具制造有限公司、张家港中天达工具有限公司、招远市宏润机具制造有限公司、浙江保威尔科技有限公司、浙江德硕电器有限公司、浙江省金华市韩芝工具有限公司、浙江拓进五金工具有限公司。(以上顺序不分先后)